子どもの教育費に一番お金がかかる時期に自宅を検討…

人生の三大資金として「住宅購入」「教育費」「老後の生活費」が挙げられます。それぞれの資金を、ある程度余裕をもって順番に貯めていくことができればよいのですが、ご家庭によってはタイミングが重なってしまうこともあります。

今回は、子どもの教育費に一番お金がかかる時期に自宅購入を検討されているご家族を例に、住宅ローンの支払いが始まっても家計は赤字にならないか、家計の収支がどのようになるか、シミュレーションをしてみましょう。

▼家族構成

- 夫:会社員(45歳)、年収600万円(ボーナス100万円)

- 妻:会社員(40歳)、年収250万円(ボーナス40万円)

- 夫、妻ともに60歳まで会社勤務

- 60歳定年退職後は、夫・妻ともに再雇用(夫:年収350万円、妻:147万円)

- 退職金……夫:1000万円、妻:なし

- 子ども……長女:17歳(公立高校)、次女:15歳(私立高校)、長男:13歳(公立中学校)

▼家計について

- 貯蓄300万円

- 住居費(賃貸):年間102万円

- 年間生活費480万円(年金受給後は年間150万円程度となる予定)

- (夫)終身保険(保障額1000万円、40歳から終身払込)……月額保険料2万円

- (夫)医療保険(60歳まで払込、入院日額:5000円、三大疾病入院給付金日額:5000円)……月額保険料4000円

▼今後の予定・希望

- 千葉県郊外で築年数20年くらいのリフォーム済み一戸建てを購入希望(物件価格:2500万円、頭金:200万円+諸経費)

- 住宅ローン借入:2300万円(20年固定金利:1.00%/年間返済額:126万円/夫65歳で完済予定)

- 家の修繕費・建て替え費用:1500万円(70歳時)

- 子どもの進学は、長女:私立理系大学進学希望、次女:専門学校進学希望、長男:公立高校・私立文系大学進学希望

- 車の買い替え:50歳と60歳の時にそれぞれ、中古車を予算100万円で購入

夫45歳の時に自宅を購入した場合

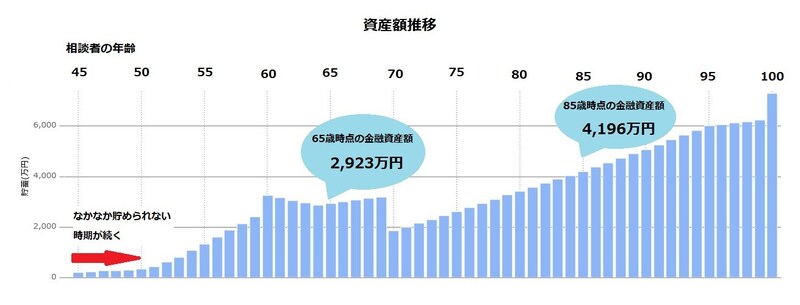

夫が45歳となる現時点で自宅を購入した場合の、家計の収支をシミュレーションしてみましょう。

45歳から50歳までの5年間で、子どもの私立大学と私立高校、専門学校の学費、さらに公立高校の学費がかかります。そこに、自宅を購入したことによる住居費増加分(年間24万円)、固定資産税や住居維持費などが重なることになります。

もともとの貯蓄が少ないため、45歳時点で自宅を購入すると、購入後5年間は貯蓄額が100万円を切り、赤字にはなりませんがかなり厳しい状況が続きます。この期間中にボーナスカットなどによる収入減が発生した場合、マイナスに転じる可能性が高くなります。

自宅購入を5年遅らせた場合

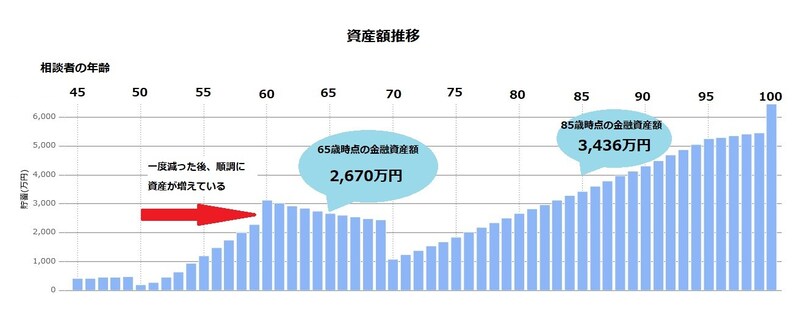

それでは、自宅購入を5年遅らせた場合はどうでしょうか。

5年後、夫は50歳になりますが、その時点ですでに女と次女の教育費は支払いが終わっており、長男の教育費だけとなります。家計に多少余裕がでてきたタイミングでの自宅購入となるため、購入した年は貯蓄が減りますが、それ以降は貯蓄が順調に増えていっています。

反面、住宅ローンの完済時期が70歳になります。

再雇用などで一定の収入がある場合は、毎月約10万円の住宅ローン返済があってもそれまでの貯蓄からの取り崩しは少なくて済みます。

しかし、定年退職後の再雇用で思ったより給与がもらえなかった、体調に不安が出て65歳前に完全リタイアした、といった場合は老後の生活費を圧迫する可能性が高く、その点が不安要素となります。

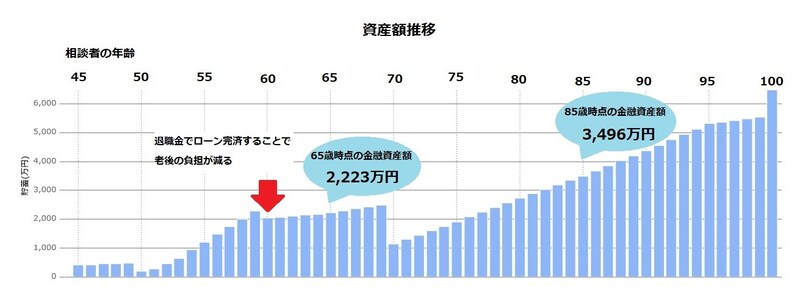

5年後に自宅を購入し、退職金で繰り上げ返済をした場合

60歳定年退職時に退職金が支給されると、一時的に資産が増えます。

そこで、5年後に自宅を購入した後、退職金で住宅ローンの繰り上げ返済をした場合の、家計収支についてシミュレーションしてみましょう。

60歳でローン残高全額を繰り上げ返済しても、2,000万円程度の資産が残ることになります。全額繰り上げ返済後は住宅ローンの支払いもなくなるため、再就職をせず年金だけの生活になっても家計の収支は赤字になることはありません。

自宅の購入時期は考慮が必要

今回のモデルケースのように、教育資金が一番かかる時期に自宅の購入をする場合、貯蓄が思うように増えない中でさらに高額な出費をすることになります。家計収支が厳しい状態になり、手元の貯蓄額や収入の変化によっては赤字に陥る可能性もあります。

一方、出費が続くことが予想される時期を敢えて外して自宅を購入することで、収支が安定して老後を迎えられるようになる可能性があります。

今回は、中古物件を購入することで借入金額を低く抑えたため、退職金での全額繰り上げ返済が可能になりました。

しかし、定年退職時点でのローン残高や退職金額、手元にある貯蓄額によっては、退職金での全額繰り上げ返済を行うことによって、逆に老後の生活に不安を残してしまう可能性もあります。

どのようなシチュエーションであっても、退職後いつまでローンの支払いが続くのか、いつ時点で繰り上げ返済を行うべきかは入念にシミュレーションを行い、老後の家計も含め確認しておく必要があります。

教育費と住宅購入、老後の資産形成の時期が重なる場合、それぞれのイベントで家計が赤字になるかならないか、を考えるのではなく、いくつかのパターンでシミュレーションを行い、全体的な視点で時期や費用を見極めるようにしましょう。

この記事を執筆したのは……

井脇 郁世 (株式会社MILIZE提携FP)

誰かの役にたつ仕事がしたく、介護福祉士を取得。介護現場で働くが結婚・子育てを経験し、家庭との両立の難しさを実感する。そんななか大好きな節約をし、お金を貯めることに注力していたが、常にお金に関しての不安は消えなかったため、FP2級・AFPを取得。介護をとりまくお金の問題や子どもたちの世代にお金の知識を伝えていけるようなFPとして活動している。

【関連記事】

世帯年収750万円。賃貸と住居購入、どちらがコストを抑えられる?