「退職金があるから何とかなる」は昔話

早期退職、早めの資産運用……若い世代が影響され、憧れる言葉ではありますが、一方で退職後の準備をする間もなく老後生活に突入してしまう方もいらっしゃいます。退職金があるから何とかなるだろうというのは一昔前の話であり、現実は厳しい生活が待っているかもしれません。

では、少しでも老後の不安をなくすためにはどのような準備をすれば良いのでしょうか。

相談者のCさんは、定年まで残すところあと5年となりましたが、退職金と貯蓄を合わせて金融資産が2000万円ほどあるので、「とりあえず老後は大丈夫だろう」と楽観的に考えていました。しかし、セカンドライフをより充実させようと専門家に相談に行った先で、思い描いていた老後生活とは真逆の結果となってしまったのです。

現状の家計から算出したキャッシュフローで、頼りにしていた2000万円の金融資産が81歳時点で尽きてしまうことが分かりました。

▼Cさん55歳時点の世帯状況

- Cさん(55)会社員:年収650万円→60歳退職

- 配偶者(52)パート:年収120万円→60歳退職

- 長男(22)大学生

- 次男(20)大学生

▼Cさん55歳時点の家計状況

- 生活費:約23万円/月

- 教育費:283万円/年

- 住宅ローン:146万円/年

- 住宅関連費:28万円/年

- 保険料:45万円/年

預貯金(有価証券を含む):1300万円

<補足情報>

Cさん退職金:1000万円

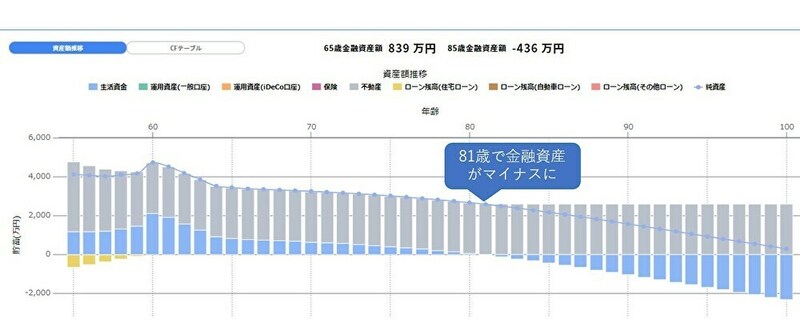

▼Cさん資産推移グラフ

Cさんの資産はグラフのように推移します。81歳から金融資産がマイナスになるのがわかります。

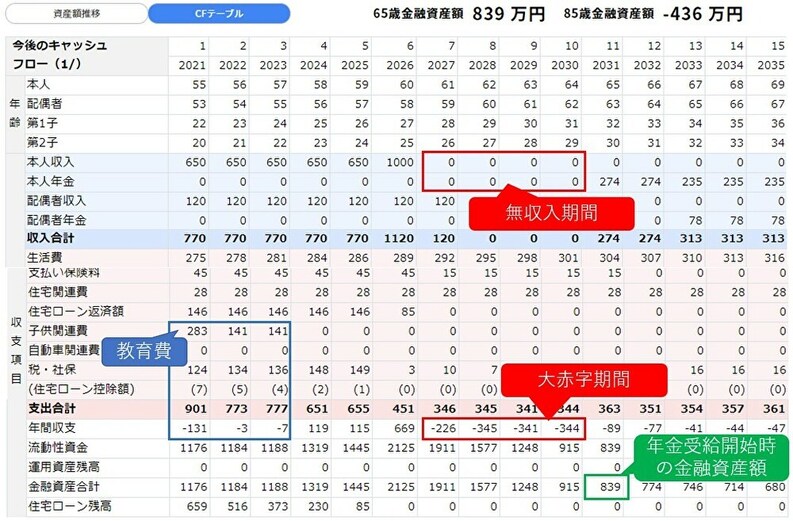

▼Cさん現状キャッシュフロー表

現状の家計から算出したCさんのキャッシュフロー表は図のとおりです(※実際のmilize proのキャッシュフロー表を省略化)。

現在はお子さんがまだ大学生でいらっしゃるので、家計の教育費の負担が大きい(青枠部分)のですが、数年後にはお子さんが独立されることを想定しますと、独立以降の家計の支出には問題がありません。

しかし、60歳で退職されてから65歳の年金受給までの期間に収入がないため(赤枠部分)、家計の支出割合が増加し、4年間で貯蓄を大きく取り崩すことになります。結果、60歳時点で保有していた金融資産約2000万円が、年金受給の65歳時には約840万円(緑枠部分)となり、その後、数十年間ですべての資産を取り崩してしまうことになります。

▼現状のキャッシュフローから見える課題点

現状のキャッシュフローから見える課題点は次の通りです。

- 収入がない期間に金融資産が大きく取り崩される

- 老後資金の不足

上記の課題から対策を2パターン検討しました。

対策1:節約はせずに長く働くことを選択した場合

●収入がない期間→退職年齢を延ばす

- Cさん60歳~65歳:年収180万円

- 配偶者60歳~65歳:年収120万円

●老後資金の補充→生命保険の解約返戻金

- Cさんの生命保険65歳時に500万円の解約返戻金受け取り

- 配偶者の生命保険63歳時(Cさん年齢)に300万円の解約返戻金受け取り

これらの対策を講じた後のキャッシュフローを確認してみます。

課題に挙がっていた収入がない期間にご夫婦で働くことで、現状キャッシュフローでは赤字家計だった部分が大幅に改善されました(赤枠部分)。また、老後資金は生命保険の解約返戻金(青枠部分)を受け取ることで、65歳時点の保有金融資産額を現状キャッシュフローの約840万円から対策後は約2870万円へと増やすことができました。現状では81歳で尽きてしまう金融資産は、Cさん97歳時点までマイナスにならないという結果となりました。

対策2:60歳で退職することを優先するため節約を選択した場合

●収入がない期間→生活費を抑える

60歳以降の生活費を85%に抑える

●老後資金の補充→新NISA・つみたてNISA

- Cさん58歳~62歳まで新NISA:122万円/年(70歳~50万円/年取り崩し)

- Cさん57歳~77歳まで、配偶者がつみたてNISA:2万円/月

これらの対策を講じた後のキャッシュフローを確認してみます。

課題に挙がっていた収入がない期間ですが、退職されてから生活費を85%(赤枠部分)に抑えることで、多少は家計が改善されましたが、これだけでは現状キャッシュフローとは変わりません。そこで教育費が落ち着く段階から少しずつ資産運用を始めること(青枠部分)にした結果、65歳時点の保有金融資産の減少も抑えることができました(緑枠部分)。

また生活費の節約や資産運用は長期間行うことにより成果を出すことができますので、現状キャッシュフローと比較すると、金融資産の保有額は年齢が上がるにつれて増加することになります。

まとめ

対策の組み合わせはリタイア後にどのような生活を送りたいのかによって変わってきます。退職年齢が近づくにつれて、リタイアメントプランが現実味を帯びてくると思いますので、退職される前に一度専門家にご相談、またはご自身でライフプランシミュレーションを試されることをお勧めします。

皆さんにとって楽しい老後生活が送れるように今から準備をしておきましょう。

この記事を執筆したのは……

荻野 奈緒美

株式会社MILIZE所属のCFP認定者。フリーアナウンサー。WOWOWアナウンサーを経て、その後フリーに転身。NHKBS「週刊シティ情報」などを担当し、講演会・イベントでのMCなど多方面で活躍。経済番組に出演したのをきっかけにFP資格を取得。 現在はFPとして相談業務や執筆活動も行っている。